11 spôsobov odchodu do dôchodku sa za posledných 25 rokov zmenilo

Pred sto rokmi neexistovalo žiadne sociálne zabezpečenie, zdravotné poistenie ani zdravotné poistenie. Dôchodky sa v súkromnom sektore nerozbiehali, kým zákon o vnútorných príjmoch z roku 1921 nezaviedol daň z príjmov právnických osôb do právnických osôb. Rýchly posun vpred do 50 rokov a dôchodkové účty, ako napríklad 401 (k) a IRA, ešte neboli vymyslené..

Dokonca aj za posledných 25 rokov sa plánovanie odchodu do dôchodku rýchlo vyvíjalo. „Posvätné kravy“ a predpoklady dnešného dôchodkového plánovania vyzerali pred 25 rokmi veľmi odlišne a za ďalších 25 rokov bude finančné prostredie vyzerať stále inak.

Tu je príklad toho, ako sa odchod do dôchodku zmenil za posledných 25 rokov a aké trendy treba dávať pozor pri plánovaní a šetrení pre váš vlastný dôchodok.

1. Skutočné dávky sociálneho zabezpečenia sa znížili

V rokoch 1975 až 1984 bola priemerná ročná úprava životných nákladov (SSA) Správy sociálneho zabezpečenia (COLA) 7,7% - vyššia ako inflácia. Najvyšší medziročný nárast bol prekvapujúcich 14,3%.

Veci sa zmenili. Za 10 rokov medzi rokmi 2009 a 2018 bola priemerná hodnota COLA úbohá 1,36% a za tri z týchto 10 rokov neexistovala vôbec žiadna COLA. Štúdia Ligy starších občanov zistila, že v dôsledku toho sa skutočná kúpna sila dávok sociálneho zabezpečenia znížila o neuveriteľných 30% v rokoch 2000 až 2017..

Prečo strýko Sam rástol tak pevne v pästi? Pretože sociálne zabezpečenie je notoricky zamerané na platobnú neschopnosť. Nie v nejakom neurčitom zmysle „problém na iný deň“, ale v zmysle „stráca peniaze, keď hovoríme“. Správa sociálneho zabezpečenia v roku 2016 predpovedá, že do roku 2020 by náklady prevyšovali príjmy. O dva roky neskôr SSA pripustila, že už míňajú viac, než vyberajú. Odhaduje sa, že dátum platobnej neschopnosti je 2034. Ako však bude Washington zvládať toto politické a fiškálne fiasko, niekto odhaduje,.

Menej sporné je to, ako to ovplyvňuje vaše plánovanie odchodu do dôchodku. Neočakávajte, že vám sociálne zabezpečenie poskytne pomoc, keď príde čas odísť do dôchodku. Pripravte sa na pokrytie svojich vlastných dôchodkových výdavkov, pretože sociálne zabezpečenie dobre zasychá.

2. Zamestnávatelia prechádzajú z dôchodkov na účty s príspevkami

Ešte pred 25 rokmi boli dôchodky omnoho rozšírenejšie ako dnes. V poslednom polstoročí došlo k prechodu od programov so stanovenými požitkami - lepšie známych ako dôchodky - k programom so stanovenými príspevkami, ako sú účty 401 (k) a 403 (b). Ako už názov napovedá, v týchto plánoch zamestnávatelia ponúkajú, aby každý mesiac prispievali istou sumou na dôchodok zamestnanca, namiesto toho, aby im každý mesiac platili určitú sumu po zvyšok svojho života..

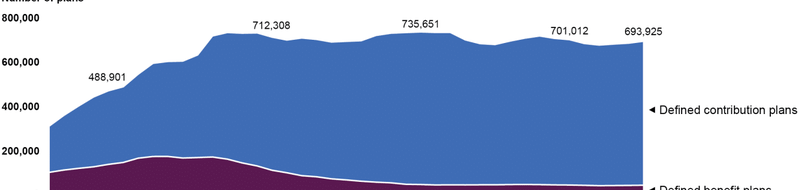

Tento graf Úradu vlády pre zodpovednosť to pekne zhŕňa:

Okrem toho sa súčasné dôchodky čoraz viac zameriavajú na odkupovanie poberateľov a odídenie z dôvodu nekonečných platieb. Je to trend nazývaný „riskovanie“, v ktorom dôchodkový fond ponúka zamestnancovi jednorazovú výplatu, a nie priebežné platby za celý život. Drvivá väčšina (86%) sponzorov dôchodkov sa podľa údajov dôchodkovej spoločnosti poskytujúcej výhody znižuje riziko..

Zníženie rizika pre starších pracovníkov a zníženie dôchodkov pre mladých pracovníkov nie je nevyhnutne problémom. Mnoho mladých pracovníkov však nemá prístup k účtu s definovanými príspevkami z dôvodu nárastu gigantickej ekonomiky (viac o tom nižšie). Bez účtu sponzorovaného zamestnávateľom, ktorý má definované benefity, ako je napríklad 401 (k), môžu pracovníci maximalizovať IRA. Samostatne zárobkovo činné osoby, dokonca aj tie, ktoré sa považujú za 1099 pracovníkov, môžu využívať účty SEP IRA a ich vyššie limity príspevkov.

3. Vzostup gigantickej ekonomiky (a pokles dôchodkových dávok)

Podľa štúdie Pew z roku 2017 má 41% miléniov, ktorí pracujú na plný úväzok, znepokojujúci prístup k žiadnemu dôchodkovému plánu sponzorovanému zamestnávateľom. Štúdia ďalej poznamenala, že ani tisícročia, ktoré majú prístup k dôchodkovému plánu zamestnávateľa, ho často nevyužívajú; iba 31% zamestnaných tisícročí sa zúčastnilo na dôchodkovom pláne zamestnávateľa.

Jedným z dôvodov tohto nedostatku prístupu je rast ekonomiky koncertov a zmluvní pracovníci, ktorí dostávajú formulár 1099 namiesto W-2 ako tradiční zamestnanci. Prieskum NPR / Marist z roku 2018 zistil, že jedno z piatich pracovných miest predstavuje 1099 koncertov, a nie pracovné miesta W-2 s výhodami. Prieskum Gallup v roku 2018 zistil, že 36% Američanov sa zúčastňuje koncertu.

Nechápte ma zle; Nemám nič iné ako úctu k ľuďom, ktorí podnikajú v vedľajšom podnikaní, zatiaľ čo pracujú na plný úväzok alebo začínajú podnikať. Američania bez dôchodkového plánu sponzorovaného zamestnávateľom sú však 100% sami za to, že sa orientujú v koncepciách, ako sú miera bezpečného výberu, riziko postupnosti a ďalšie výzvy pri plánovaní a úsporách pri odchode do dôchodku..

Čo vyvoláva otázku: Postavili sa Američania na výzvu sporenia pre svoj vlastný dôchodok? Podľa čísel veľa z nich tak neurobilo.

4. Američania sami sami neukladajú dostatok prostriedkov

Strašidelné štatistiky odchodu do dôchodku by mohli vyplniť hororovú antológiu. Podľa časopisu Inc. každý tretí Američan nemá nič uložené na dôchodok. Štúdia spoločnosti Comet Financial Intelligence zistila, že 42% baby boomu nemá na dôchodkovom účte nič uložené. Ďalšia štúdia, ktorú vykonal Inštitút poisteného dôchodku, zistila, že 70% boomérov má na odchod do dôchodku ušetrených menej ako 5 000 dolárov. Zaveďte nárek a krútenie rúk.

Zatiaľ čo jednotlivé čísla a štatistiky sa líšia, portrét, ktorý vykreslujú, je jasný: Američanom chýba finančná gramotnosť, disciplína alebo prostriedky na primerané plánovanie a financovanie ich vlastných odchodov do dôchodku. Na školách neučíme finančnú gramotnosť. Nie je prekvapujúce, že Američania nie sú pripravení strategizovať a vykonávať svoju finančnú nezávislosť.

Čo môžeš urobiť? Zvýšte svoju mieru úspor a využite výhody aplikácií automatického sporenia, napríklad žaluďov, odstrániť časť disciplíny a sily vôle z rovnice. Urobte zo svojich dôchodkových príspevkov prvé „výdavky“, ktoré platíte z každej výplaty, a nie potom, čo platíte s tým, čo zostane na vašom bežnom účte na konci mesiaca..

Sledovanie čistého majetku tiež pomáha udržať si motiváciu a informovanosť. Svoju čistú hodnotu majetku môžete sledovať každý mesiac pomocou služby ako Osobný kapitál alebo mäta.

5. Američania žijú dlhšie

Najnovšie údaje o očakávanej dĺžke života od Svetovej banky sú v roku 2016, kedy priemerná dĺžka života Američanov bola 78,7 roka. Pretočte hodiny o 25 rokov do roku 1991 a priemerná dĺžka života v USA bola o 75,4 roka kratšia o tri roky. To pridáva ďalšiu vrstvu k finančným problémom amerického dôchodkového plánovania.

Pamätajte, že dávky sociálneho zabezpečenia sa zmenšujú. Dôchodky zanikajú v prospech programov so stanovenými príspevkami. Mnoho Američanov zatiaľ nemá prístup k týmto plánom a starší pracovníci sú žalostne nepripravení na odchod do dôchodku. Je prekvapujúce, ako si Američania budú môcť dovoliť svoju dlhšiu životnosť bez dostatočného dôchodkového sporenia a príjmu.

6. Náklady na zdravotnú starostlivosť sa prudko zvýšili

Nárast nákladov na zdravotnú starostlivosť je dobre zdokumentovaný - nehovoriac o tom, že je zrejmé každému, kto za to musí platiť. Po úprave inflácie na doláre 2017 sa výdavky na zdravotnú starostlivosť na obyvateľa v Spojených štátoch viac ako zdvojnásobili z 5 187 dolárov v roku 1992 na 10 739 dolárov v roku 2017 podľa centier pre zdravotnícke a medikamentálne služby..

A to nie je o nič lacnejšie. Správa agentúry HealthView Services z roku 2018 predpovedá budúce celoživotné náklady na zdravotnú starostlivosť pre 65-ročného páru na 537 334 dolárov, bez dlhodobej starostlivosti. To je viac ako pol milióna dolárov v budúcich nákladoch na zdravotnú starostlivosť len pre priemerného amerického páru.

Zdravotná starostlivosť je dnes pre dôchodcov omnoho väčšou starosťou ako pred 25 rokmi. Dôchodcovia čoraz častejšie sami skúmajú možnosti zdravotného poistenia, hľadajú spôsoby, ako ušetriť na nákladoch na zdravotnú starostlivosť a plánujú spôsoby, ako sa v budúcnosti chrániť pred zvyšujúcimi sa zdravotnými nákladmi..

7. Nové krytie liekov D na predpis Medicare, časť D

Na základe zákona o liekoch na predpis, vylepšovanie a modernizáciu liekov na predpis Medicare z roku 2003 Kongres schválil ďalšie právne predpisy týkajúce sa pokrytia liekmi na predpis Medicare. Zmeny nadobudli účinnosť v roku 2006 podľa plánov pokrytia nazývaných „Medicare Part D“. Toto sú plány súkromného sektora regulované Medicare, ktoré umožňujú dôchodcom platiť mesačný poplatok za znížené ceny liekov na predpis.

Je to jedna z mnohých nových možností, ako znížiť náklady na lieky na predpis, ktoré by mali dôchodcovia preskúmať. Viac možností je však užitočných iba vtedy, ak sú zrozumiteľné, preto požiadajte o pomoc, ak ich potrebujete. Predtým, ako sa pustíte do drahého plánu, pozrite sa na lacnejšie karty so zľavou na lieky na predpis a ďalšie lacnejšie možnosti.

8. Plány zvýhodnenia Medicare

Podobne ako v plánoch časti D Medicare, plány „Medicare Advantage“ - tiež známe ako plány „časti C“ - sú privatizované, ale regulované plány Medicare, ktoré ponúkajú ďalšie krytie. Často sa označujú ako „všetko v jednom“ plány Medicare, pretože pokrývajú viac výdavkov, ako je videnie a zubárstvo, ako tradičné Medicare - samozrejme za príplatok, samozrejme.

Plány Medicare Advantage alebo Part C vznikli v polovici 90. rokov a odvtedy narastajú v zložitosti a popularite. Pred nákupom do akéhokoľvek drahšieho plánu Medicare Advantage sa uistite, že dobre poznáte svoje možnosti a informujte sa s odborníkom na poistenie, aby ste sa mohli informovane rozhodnúť..

9. Američania odchádzajú do dôchodku neskôr

Courtney Coile of Wellesley College analyzovala údaje z aktuálneho prieskumu počtu obyvateľov a ukázala, že v roku 1990 pracovalo iba 38% osôb vo veku 62 až 64 rokov. Podľa správy Bloomberga toto percento prudko vzrástlo na 53% do roku 2017. Podobne v roku 1997 začala väčšina (57%) mužov poberať dávky sociálneho zabezpečenia vo veku 62 rokov - najskorší možný vek. Do roku 2017 toto percento kleslo iba na tretinu mužov.

Keď dávky sociálneho zabezpečenia stratia kúpnu silu, dôchodky zmiznú a Američania žijú dlhšie, musia pracovať dlhšie. Mnoho Američanov si neuvedomuje, že nemajú vždy na výber. Štúdia spoločnosti ProPublica a Urban Institute za niekoľko desaťročí zistila, že 56% starších pracovníkov bolo vyhostených zo zamestnania ich zamestnávateľmi. Ďalších 9% bolo nútených odstúpiť z osobných dôvodov, napríklad z dôvodu zlyhania zdravia.

Žijete dlhšie, takže dlhšie pracujete. Dáva to zmysel na papieri. Pri plánovaní dôchodkového sporenia sa však nemusíte spoliehať na úplnú kontrolu nad dátumom odchodu do dôchodku a podniknite kroky na ochranu svojej kariéry a zamestnania, aby ste minimalizovali pravdepodobnosť núteného predčasného odchodu do dôchodku.

10. Vznik Rothovho účtu

Roth dôchodkové účty neexistovali pred 25 rokmi. Zavedené v zákone o oslobodení od daní z roku 1997 umožnili Američanom obrátiť dane na svojich dôchodkových účtoch. V tradičnom IRA alebo 401 (k) sú vaše príspevky pre tento fiškálny rok oslobodené od daní, ale platíte dane z výnosov, keď ich vyberiete v dôchodku. V Roth IRA alebo 401 (k) platíte dane z príspevkov teraz, ale za svoje výbery neplatíte žiadne dane pri odchode do dôchodku..

Je to užitočná možnosť, najmä pre dospelých s nižším príjmom. Ďalším prínosom pre Roth účty, ktoré stojí za zmienku, je to, že môžete použiť peniaze na svojom Rothovom účte na úhradu školného svojich detí. Na nákup svojho prvého domu môžete bezhotovostne použiť prostriedky na svoj účet Roth aj pri platbe zálohy.

Ak ešte nemáte zriadený účet Roth, môžete tak urobiť prostredníctvom spoločnosti, ako je napríklad zlepšenie.

11. Investori si viac uvedomujú poplatok

Manažéri vzájomných fondov mohli kedysi rozoznať ako banditov a účtovať si obrovské náklady. Koniec koncov, pred 25 rokmi väčšinu obchodov spravoval správca peňazí a mnoho klientov sa nikdy nepozeralo na poplatky za správu podielových fondov. Dnes môžu investori vytvoriť svoj vlastný sprostredkovateľský účet online za 30 sekúnd a na vlastné oči presne uvidieť, aké pomery výdavkov si každý fond účtuje. Nie je preto žiadnym prekvapením, že investori sa teraz bránia vysokým poplatkom za správu fondu a prepadajú od nich. Podľa Inštitútu investičných spoločností klesol priemerný nákladový pomer ETF za sedem rokov, od roku 2009 do roku 2016, o 32%..

Toto zvyšujúce sa povedomie o poplatkoch za správu je jedným z mnohých dôvodov, prečo sa viac investorov rozhoduje pre pasívne fondy indexu, nie pre aktívne spravované fondy. Je to tiež dôkaz rastúcej sofistikovanosti amerických investorov, pretože sú nútení prevziať väčšiu zodpovednosť za plánovanie odchodu do dôchodku.

Tip pre profesionálov: Blooom, ktorá ponúka bezplatnú analýzu plánov 401 (k), sa zameria na poplatky, ktoré platíte za svoj účet 401 (k). Zabezpečia tiež, aby ste boli správne diverzifikovaní a mali správne pridelené prostriedky.

Záverečné slovo

Dôchodok „nie je tým, čím býval.“ Dôchodky a sociálne zabezpečenie klesajú. Američania sú čoraz viac sami od seba na plánovanie odchodu do dôchodku. To znamená, že je len na vás, koľko budete potrebovať na dôchodok a ako ušetríte a investujete na dosiahnutie tohto cieľa.

Dobrou správou je, že existuje viac nástrojov ako kedykoľvek predtým, ktoré vám pomôžu investovať a dokonca automatizovať vaše dôchodkové investície. Pomocou robotických poradcov môžete zvoliť alokáciu aktív pre vás a automaticky vyvážiť svoje portfólio. Môžete tiež použiť aplikácie ako zvonenie automaticky vyhradiť peniaze na dôchodok.

Zúčastnite sa príležitosti a prevezmite kontrolu nad svojím vlastným plánovaním odchodu do dôchodku. Určite sa nemôžete spoliehať na niekoho iného, kto to urobí za vás.

Ako si beriete opraty z vlastného dôchodkového plánovania a investovania?