Online maloobchodníci a daň z obratu - obchodné povinnosti podľa nového zákona

Ako uvádza správa NBC, päť z deviatich súdnych sudcov hlasovalo za dodržiavanie zákona o Južnej Dakote, ktorým sa ukladá daň z obratu na online nákupy. Podľa rozhodnutia bolo pre štátne vlády zákonné vyberať dane z obratu z maloobchodného predaja uskutočňovaného spoločnosťami bez miestnych obchodov alebo distribučných stredísk. Predtým bolo štátnym správcom povolené vyberať dane z predaja iba od obchodníkov, ktorí sa nachádzali v jurisdikcii s fyzickou prítomnosťou alebo s „miestnym spojením“. Toto oslobodilo katalógy zásielkových objednávok a online predajcov mimo štátu.

Nasleduj Wayfair vládnuci, menší online obchodníci - od soloprénov s nezávislými webovými stránkami pre maloobchod po predajcov Etsy a eBay - sa oprel o škaredý spád. "Rozhodnutie bolo víťazstvom veľkých podnikov pred malými a ja verím, že ak sa nič neurobí - a štáty sa stanú agresívnejšími [vo svojich daňových politikách] - mohli by ste vidieť, ako obchodníci s mamou a popom začínajú podnikať," uviedol daňový zástupca Tennessee David Mittelstadt v článku Inc. uverejnenom niekoľko týždňov po rozhodnutí.

Zatiaľ čo dôsledky Wayfair e-mailové maloobchody nemusia byť prehnané. Toto rozhodnutie nie je koniec sveta. Je to iba začiatok novej reality, podľa ktorej sa predajcovia online môžu a pravdepodobne budú prispôsobovať. Veľkí etablovaní maloobchodníci pridali daň z obratu k online transakciám už roky; je to čas, menší predajcovia dobehli.

Ako vyberať a platiť dane z predaja

Podobne ako daň z obratu pri osobnom nákupe, daň z obratu online je zodpovednosťou obchodníka. Pre predajcov online, ktorí sa venujú miestnym zákonom o dani z obratu, to znamená väčšie dodržiavanie právnych predpisov a veľa z toho. Tu je podrobný pohľad na to, čo obchodníci musia vedieť, aby mohli legálne a efektívne vyberať a platiť štátnu daň z obratu online transakcií so zákazníkmi v USA..

1. Stanovte si svoje povinnosti v oblasti dane z obratu

Najprv zistite, aké sú vaše povinnosti týkajúce sa dane z obratu v štátoch, v ktorých podnikáte.

jurisdikcie

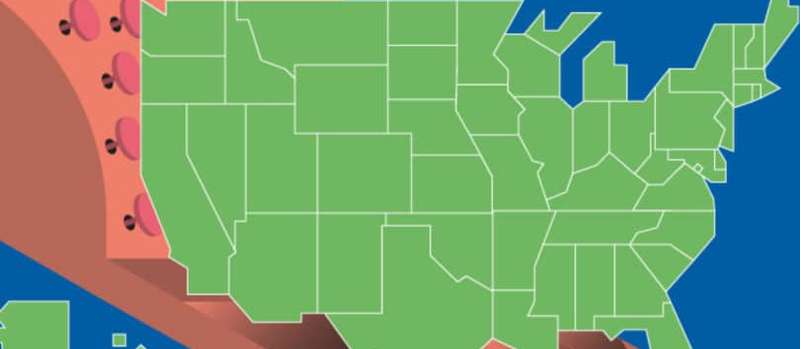

Je ľahké určiť, či daný štát vyberá daň z obratu. V súčasnosti iba päť štátov nemá na knihy žiadne dane z predaja z predaja:

- Aljaška

- Delaware

- Montana

- New Hampshire

- Oregon

Na Aljaške môžu miestne jurisdikcie (mestá a mestské časti) vyberať vlastnú daň z obratu, takže sa budete chcieť obrátiť na miestneho daňového zástupcu alebo miestne daňové úrady, aby ste zaistili súlad.

zdaniteľnosti

Nie všetky výrobky a služby sú zdaniteľné. Daňová politika navyše nie je jednotná v rámci štátnych línií. Niektoré štáty uvádzajú daňové položky, ktoré sú inde oslobodené od dane.

Spravidla platí, že na hmotný, nepodstatný tovar sa vzťahuje daň z obratu. Medzi výrobky, ktoré sa pravdepodobne považujú za „základné“, a teda nepodliehajú dani z obratu, môžu patriť:

- Čerstvé a balené potraviny a prísady (ale nie hotové potraviny)

- Odevy (ale nie šperky, tašky a iné doplnky)

- Lieky na predpis a voľnopredajné lieky

Ak máte podozrenie, že vaše výrobky spadajú do legálnej šedej oblasti, poraďte sa s miestnymi daňovými úradmi.

Dodržiavanie právnych predpisov

Ako prvý vážny pokus o výber dane z obratu od zahraničných predajcov v rokoch bol zákon o dani z predaja v Južnej Dakote určený na vyvolanie právnej výzvy - a urobil to. Aj keď zákon nemal veľa spoločností, keď bol prijatý, veľa ďalších štátov pravdepodobne prijme podobné zákony v nasledujúcich mesiacoch a rokoch..

Medzitým sa predajcovia online môžu technicky vyhnúť vyberaniu dane z obratu v štátoch a lokalitách, ktoré ju výslovne nezaväzujú. Je to však riskantný gambit, pretože drobní obchodníci bez špecializovaných oddelení pre dodržiavanie predpisov pravdepodobne nebudú držať krok s novými zákonmi o štátnej a miestnej dani z obratu. Zdroje potrebné na monitorovanie viac ako 10 000 jurisdikcií v oblasti dane z obratu v USA sú obrovské.

Z tohto dôvodu je najlepším postupom pre online maloobchodníkov akejkoľvek veľkosti predpokladať, že sú zo zákona povinní platiť daň z obratu za transakcie s kupujúcimi vo všetkých jurisdikciách, ktoré vyberajú daň z obratu. Podľa správy od DealNews môžu platformy tretích strán vyberať daň z obratu v mene predajcov na trhu, čím sa znižuje zaťaženie v súvislosti s dodržiavaním predpisov.

2. Zaregistrujte sa u štátnych daňových orgánov

Ďalej sa zaregistrujte u miestnych daňových úradov, kdekoľvek plánujete svoj tovar predať. Vo väčšine štátov je za výber dane z obratu zodpovedné štátne ministerstvo príjmov.

Tento krok nevynechajte. Vyberanie štátnej dane z obratu bez získania povolenia od miestneho ministerstva príjmov je nezákonné, aj keď plánujete zaregistrovať a zaplatiť štátnu daň z obratu do termínu.

Čo sa budete musieť zaregistrovať

Štátne ministerstvá príjmov vyžadujú určité informácie od podnikov, ktoré chcú predávať výrobky podliehajúce dani rezidentom. Presné požiadavky sa líšia podľa jurisdikcie, mali by ste však očakávať, že poskytnete:

- Vaše identifikačné číslo zamestnávateľa (EIN), identifikačné číslo podnikovej dane alebo oboje

- Vaše oficiálne obchodné kontaktné informácie vrátane poštovej adresy registrovaného agenta

- Váš kód NAICS

Niektoré štáty vyžadujú ďalšie informácie. Napríklad spoločnosť Illinois žiada maloobchodníkov, aby poskytli adresy všetkých miest v štáte, z ktorých môžu svoje výrobky odosielať. Táto požiadavka sa vzťahuje na miesta, kde dochádza k expedícii (napríklad maloobchodné predajne UPS), ako aj do stredísk na plnenie úloh tretích strán (napríklad sklady Amazon)..

Môže sa od vás požadovať zaplatenie registračného poplatku. Poplatky sa líšia, ale zvyčajne sú pomerne nízke. Napríklad Colorado má 16 dolárov.

Registrácia online

Väčšina oddelení výnosov má racionálne zjednodušené procesy online registrácie. Ak sa zaregistrujete online, mali by ste dostať oficiálne povolenie do niekoľkých pracovných dní, hoci časové rámce sa líšia v závislosti od stavu a objemu aplikácie.

Registrácia poštou

Ak sa nemôžete zaregistrovať online alebo nechcete, môžete sa zaregistrovať poštou. Rovnaké informácie budete musieť uviesť v rovnakých formulároch; Jediným podstatným rozdielom je, že na spracovanie budete musieť počkať niekoľko týždňov.

Udržiavanie trvalého súladu

Po získaní štátneho povolenia na daň z obratu môžete v tejto jurisdikcii legálne predať a vybrať daň z obratu. Ak sa chcete posunúť vpred, budete musieť pamätať na všetky pretrvávajúce požiadavky na dodržiavanie predpisov, ako je napríklad podávanie správ a registrácia daní z obratu do príslušných lehôt.

V niektorých štátoch bude možno potrebné udržiavať povolenie na daň z obratu aktuálne; napríklad Colorado vyžaduje obnovu každé dva roky. S každým štátnym ministerstvom príjmov skontrolujte termíny obnovenia povolenia.

Outsourcing registrácie dane z obratu

Ak je proces žiadosti o obnovenie štátnych daňových povolení pre váš malý obchod príliš časovo náročný, zvážte externé zadanie zákazky. Je to oveľa nákladnejšia možnosť; TaxJar, sprostredkovateľská služba tretej strany, odporúča predajcom, aby očakávali, že zaplatia asi 100 dolárov za registráciu štátu. Ak sa chcete zaregistrovať u každého daňového úradu v USA, vrátane Washingtonu, D.C. a okrem Portorika a menších amerických území, je to celková suma približne 4 600 dolárov.

3. Vypočítajte a inkasujte dane z obratu

Spojené štáty sú hodgepodge tisícov štátnych, miestnych a špeciálnych daňových okresov. Našťastie nemáte žiadnu osobnú povinnosť sledovať rôzne daňové sadzby účtované vo všetkých jurisdikciách, v ktorých predávate. Prakticky každý balík elektronického obchodu je vybavený tak, aby to urobil vo vašom mene.

Proces nastavenia výberu dane z obratu sa líši v závislosti od súboru. TaxJar má praktickú súpravu sprievodcov pre niekoľko veľkých apartmánov vrátane Shopify, Square, eBay a Amazon. Aj keď tieto balíčky do značnej miery automatizujú výber daní z obratu, odporúčame vám, aby ste si dvakrát overili štátne a obecné úrady príjmov, aby ste potvrdili, že vyberáte príslušnú sumu dane z obratu. Väčšina štátov má na to čiastočne alebo úplne automatizované online systémy. Napríklad ministerstvo daní a financií v New Yorku má nástroj na vyhľadávanie daní z digitálneho predaja a viac publikácií, ktoré popisujú sadzby miestnych daní..

Zdaňovanie založené na pôvode a cieli

Aj keď nepotrebujú manuálne počítať miestne sadzby daní, predajcovia online môžu mať prospech z pochopenia rozdielu medzi zdanením na základe pôvodu a miesta určenia..

Asi tucet štátov vrátane Texasu a Illinois uvalilo zdanenie založené na pôvode, čo je pre predajcov jednoduchšia z dvoch možností. V režimoch založených na pôvode kupujúci vždy platia daň z obratu v sadzbe účtovanej v mieste pôvodu. Ak teda všetok svoj tovar vyložíte z jedného obchodu UPS v Dallase, zaplatíte rovnakú daň z obratu za všetky transakcie s kupujúcimi v Texase, či už žijú v El Paso, Beaumont, Brownsville alebo Amarillo. , Podobne, ak odošlete každému kupujúcemu so sídlom v Illinois z jedného Amazonského skladu v oblasti Chicaga, zaplatíte príslušnú daňovú sadzbu v tejto lokalite.

Väčšina štátov zavádza režimy založené na cieľoch. Zdanenie založené na mieste určenia je pre kupujúcich predvídateľnejšie, pretože to znamená, že vždy platia rovnakú sadzbu dane z obratu. Pre predajcov si však režimy založené na mieste určenia vyžadujú viac dodržiavania predpisov a auditu. Aj keď váš balík elektronického obchodu automaticky vyberá dane z obratu podľa cieľových sadzieb, budete chcieť skontrolovať skutočné výbery oproti sadzbám uverejneným orgánmi štátnej správy, aby ste potvrdili presnosť..

Vyberanie dane v mieste pôvodu a určenia

V závislosti od štátnych a miestnych politík v cieľovom mieste odoslania sa od obchodníkov založených na pôvode, ktorí predávajú cez štátne linky, môže vyžadovať, aby zbierali pôvod a cieľové dane. Ak napríklad odovzdávate tovar zo skladu UPS vo Philadelphii (Pennsylvania je režim založený na pôvode) kupujúcemu v Miami (Florida je režim založený na mieste určenia), vyúčtovali by ste kupujúcemu kombinovanú daňovú sadzbu v oboch destináciách.

Pamätajte, že ak neexistujú štátne a miestne právne predpisy, ktoré nariaďujú výber dane z obratu vzdialenými predajcami, možno by ste sa mohli vyhnúť vyberaniu dane podľa cieľovej sadzby. Budete však musieť starostlivo monitorovať miestne pravidlá, aby ste sa uistili, že dodržiavate všetky nové daňové zákony týkajúce sa vzdialených predajcov, ktoré vzniknú.

Zrušenie výberu daní z obratu

Nemusíte vyplácať štátne dane z obratu nepretržite. V závislosti od jurisdikcie môžete očakávať, že sa dane z obratu budú odvádzať mesačne, štvrťročne alebo ročne.

Medzitým budete musieť vyberať dane z obratu a pozdržať ich. Za týmto účelom si vytvorte nový bankový účet a pri výbere daní uskutočňujte pravidelné vklady. Vyhľadajte úročené účty, ktoré neúčtujú mesačné poplatky za údržbu zákazníkom, ktorí spĺňajú určité kritériá, napríklad bežné priame vklady alebo minimálne denné zostatky..

4. Daň z obratu a daň z obratu

Za predpokladu, že používate elektronický obchod alebo účtovný balík, ktorý automaticky sleduje výber daní z obratu, mali by ste mať v danom okamihu presný celkový súčet daňových príjmov z predaja..

Opäť je v tvojom najlepšom záujme, aby si skontroloval svoje príjmy oproti skutočným štátnym a miestnym sadzbám daní, aby si zabezpečil, že vyberáš príslušnú sumu dane od každého kupujúceho. Čím skôr odhalíte rozpor, tým skôr budete môcť vyriešiť akýkoľvek nedostatok alebo nadmerné množstvo.

Podanie štátnej dane z obratu

Podania na daň z príjmu z podnikania pomáhajú štátnym a miestnym daňovým oddeleniam udržiavať si prehľad o obchodníkoch predávajúcich zdaniteľné tovary a služby v rámci ich jurisdikcie. Je to nevyhnutné pre zostavovanie rozpočtu a vymáhanie daní. Noví obchodníci, ktorí sú oboznámení iba s procesom registrácie osobných daní, by mohli byť prekvapení, keď sa dozvedeli, že podniky nie sú vždy povinné vyplácať prostriedky prostredníctvom podania dane z obratu..

Daň z obratu bez sprievodného poukazovania sa nazýva „nulové priznanie“. Venujte osobitnú pozornosť požiadavkám nulovej návratnosti. Nie všetky jurisdikcie vyžadujú nulové výnosy, ale tie, ktoré to myslia vážne, vyberajú oneskorené poplatky a pokuty od podnikov, ktoré ich nedodržiavajú.

Po spracovaní počiatočných registrácií väčšina jurisdikcií informuje obchodníkov o požadovanej frekvencii registrácie a termínoch splatnosti. Podania sa môžu vyžadovať mesačne, štvrťročne alebo ročne, v závislosti od politiky jurisdikcie a vašej priemernej mesačnej daňovej povinnosti. Väčšie daňové povinnosti vo všeobecnosti znamenajú častejšie podania.

V režimoch založených na cieľoch sa od vás nebude vyžadovať, aby ste podávali samostatné výkazy s každým mestom alebo krajom, v ktorom predávate; vo vašom štátnom priznaní by sa mali podľa potreby účtovať miestne a osobitné okresné dane. Niektoré štáty založené na cieľoch však vyžadujú, aby ste uviedli všetky miestne a špeciálne daňové jurisdikcie, v ktorých ste uskutočnili predaj. Štát Washington je tým preslávený kvôli nezvyčajne vysokému počtu miestnych daňových režimov a náročným požiadavkám na podávanie správ. Overte si svoje povinnosti v tejto oblasti u štátnych a miestnych daňových oddelení.

Vo väčšine jurisdikcií môžete podávať dane z obratu online. Manuálne zadávanie štátnych daní z obratu mesačne, štvrťročne alebo dokonca ročne môže byť veľmi náročné na zdroje, takže väčší obchodníci môžu nájsť súpravy automatizácie daní nákladovo efektívne. Napríklad Avalara TrustFile poskytuje používateľom automatizované prehľady, inkasá a neobmedzený počet mesačných podaní štátnej dane za 3 000 dolárov ročne. Zdaňovanie ponúka porovnateľné ročné ceny pre prakticky neobmedzený plán.

Odvodzovanie štátnych daní z obratu

Ak máte v danom registračnom období štátny alebo miestny záväzok z dane z obratu, musíte zaplatiť príslušnú sumu dane do termínu splatnosti, ktorý sa zvyčajne zhoduje s termínom na podanie prihlášky. Mnoho štátov vám umožňuje platiť elektronickým prevodom prostriedkov (EBP) alebo bezhotovostným prevodom.

Venujte zvýšenú pozornosť akýmkoľvek sankciám alebo úrokovým poplatkom za oneskorené platby, pretože tieto môžu byť strmé a často vznikajú bez odkladu. Nezabudnite tiež zaznamenať zľavy na skoré platby. Viac ako 20 štátov umožňuje obchodníkom udržať malý podiel na svojich celkových záväzkoch z dane z obratu - zvyčajne menej ako 2% -, keď platia pred mesačným, štvrťročným alebo ročným termínom.

Záverečné slovo

Abolicionista Theodore Parker kedysi povedal: „Netvrdím, že rozumiem morálnemu vesmíru; oblúk je dlhý ... A z toho, čo vidím, som si istý, že sa točí smerom k spravodlivosti. “

Dokonca aj potom, čo Najvyšší súd USA rozhodol v seminári o oddelení verejného protiústavného usporiadania Brown v. Rada pre vzdelávanie rozhodnutie z roku 1954 trvalo ďalšie dve desaťročia - a početné zásahy štátnych a federálnych orgánov - vymazanie posledných právnych pozícií Jima Crowa. Aj keď je problém po ruke South Dakota proti Wayfair, Inc.. chýba mu morálna naliehavosť Jima Crowa, jeho historický oblúk bol rovnako pokey. Wayfair Trvalo päť desaťročí, kým sa zvrátil precedens z roku 1967 v roku 2007 National Bellas Hess Inc. v. Oddelenie výnosov Illinois a potvrdené v roku 1992 v roku 2007 Quill Corp. v Severnej Dakote.

Prechodom na ľadovcové tempo Najvyššieho súdu je precedens ustanovený Wayfair je pravdepodobné, že vydrží roky, ak nie desaťročia. Bez ohľadu na rovnováhu, ktorá sa dosiahne v nasledujúcich rokoch, neistota je jednou z vecí, ktorú by spotrebitelia aj obchodníci nemali mať na starosti.

Predávate tovar alebo služby online? Máte pocit, že chápete svoju zodpovednosť za výber štátnej dane z obratu?