11 Spúšťače daňového auditu IRS - červené vlajky, ktoré by ste mali vedieť pred podaním prihlášky

Pri daňovej kontrole IRS stavia celý svoj finančný život pod mikroskop - váš príjem, váš majetok a vaše výdavky. A ak nedokážete k ich spokojnosti dokázať, že váš návrat bol presný, pripravte sa na pokuty, pokuty alebo dokonca väzenie.

Väčšina auditov IRS však nie je náhodná. Spúšťajú ich algoritmické „červené vlajky“, ktoré štatisticky označujú buď chybný výnos, vysoké šance na nezverejnené príjmy, alebo oboje. Niektoré z lepších online služieb na prípravu daní, ako napr Blok H&R a TaxAct, teraz zahrňte upozornenia, ak vaše daňové priznanie obsahuje nižšie červené vlajky, hoci neexistuje náhrada za najatie certifikovaného daňového správcu, ktorý zabezpečí úplné a presné vrátenie.

Pri príprave návratu sa vyvarujte týchto 11 červených zástav, aby ste predišli nechcenej pozornosti dobrého strýka Sama:

1. Vysoké príjmy

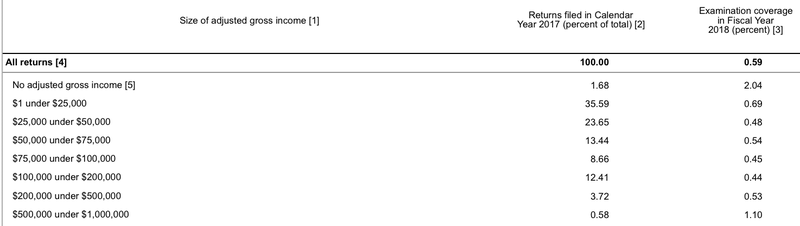

Podľa najnovších dostupných údajov - od roku 2017 - IRS skontroloval 0,62% všetkých daňových priznaní, alebo približne jedno zo každých 161 priznaní. Ale čím vyšší je vykázaný príjem, tým vyššia je pravdepodobnosť auditu.

Daňoví poplatníci, ktorí zarábali viac ako 10 miliónov dolárov, mali strašne vysokú šancu na audit 14,52%: viac ako jeden zo siedmich výnosov. Prečo? Pretože to je miesto, kde leží najlepšia rana za babku IRS. Ak chytia magnáta, ktorý zarába 10 000 000 dolárov ročne, podvádzajú svoje dane, môžu sa v prípade nezaplatených daní potenciálne navíjať v miliónoch dolárov..

Ale ak chytia Joea Bartendera, ktorý podal správu o jeho tipoch o 500 dolárov, IRS nesedí presne na zlatej bani nevybraných príjmov. Takto sa vytriasajú audítorské čísla IRS pre každú daňovú kategóriu:

Keď váš príjem stúpa, pripravte sa na ďalšiu kontrolu zo strany IRS, najmä ak rýchlo stúpa.

2. Neohlásený príjem

Ak pracujete pre niekoho, či už ako zamestnanec W2 alebo 1099 zmluvný pracovník, IRS to pravdepodobne vie.

Platiteľ musí spravidla do IRS podať formuláre W2 alebo 1099. Váš maklér dokonca podá 1099 s pre dividendy, ktoré zarobíte zo svojich akcií.

Ak sa vám nepodarí vykázať príjem, ale IRS dostane dokumentáciu, že ste ho dostali, môžete od nich očakávať, že ich budete počuť.

Aj keď zarobíte hotovostný príjem a platiteľské spisy č. 1099, IRS stále používa algoritmy na kontrolu svojich výdavkových zvyklostí oproti deklarovanému príjmu. Ak sa nezrovnajú, môžete očakávať audit.

3. Vysoké odpočty vo vzťahu k príjmu

Ak zo svojej práce zarobíte 95 000 dolárov, ale požadujete odpočty dane vo výške 90 000 dolárov, radšej veríte, že IRS zvýši obočie bez humoru..

V prípade niektorých výdavkov, ako je odpočet úrokov z hypotéky, požičiavajú veritelia IRS daňový formulár 1098. Vedia presne, koľko ste investovali do hypotekárneho úroku, takže ani nemyslia na nafukovanie čísla.

A pre ďalšie odpočítateľné výdavky, ako sú odpočty za charitatívne príspevky a odpočty za vzdelanie, označí IRS váš návrat, ak sú vysoké vzhľadom na váš príjem. Urobte si láskavosť a udržujte si odpočty rozumné vo vzťahu k vášmu príjmu, najmä často zneužívané odpočty, ako je odpočet domácej kancelárie.

Ste si istí zákonnosťou vašich odpočtov? Vezmite ich, ale uchovávajte vynikajúce záznamy, pretože možno budete musieť preukázať ich platnosť IRS.

4. Nafúknuté obchodné náklady

Pre samostatne zárobkovo činných daňovníkov je odpočítanie obchodných nákladov podľa Plánu C sen. Stále si môžu odpočítať štandardné odpočty, ale odpočítajú si aj niekoľko výdavkov - cestovné, domáca kancelária a kancelárske potreby sú len niekoľkými príkladmi. Najlepšie zo všetkého je, že tu odpočítané obchodné náklady znižujú nielen ich daň z príjmov, ale aj daň z podnikania.

A IRS to vie.

Predtým, než sa stanete príliš nákladnými, tu je niekoľko faux pasov, ktorým sa treba vyhnúť:

- Nárokovanie väčšieho množstva zrážok ako ziskov (najmä na niekoľko rokov). Väčšina firiem stráca peniaze v prvom alebo dvoch rokoch. Zahájenie podnikania si vyžaduje peniaze a len málo firiem vidí okamžitý zisk. Čím viac výdavkov však požadujete v porovnaní s príjmami z podnikania, tým väčšie sú šance na audit, najmä ak požadujete obchodné straty niekoľko rokov za sebou..

- Vykazovanie čísel zaokrúhlených na príjmy alebo výdavky. Obchod je chaotický. Takže keď IRS vidí úhľadné a upravené čísla zaokrúhlených čísel, vedia, že ich daňovník pravdepodobne zaokrúhlil, čo znamená v najlepšom prípade odhad a najhorší vynález. To znamená, že daňovník pravdepodobne nemôže pre tieto príliš dokonalé čísla zaokrúhliť správnu dokumentáciu.

- Odpis 100% bežných osobných výdavkov. Aké sú šance, že daňovník používa iba svoj smartphone na podnikanie a má pre svoj osobný život úplne samostatný telefón? Alebo čo samostatné autá, ktoré sú poháňané iba pre podnikanie? Len málo ľudí sa túlalo s viacerými telefónmi vo vrecku alebo kabelke. A málokto si ponecháva jedno auto výlučne pre prácu a jedno pre osobné použitie. Pokiaľ nedokážete dokázať, že ste výnimkou, nenárokujte 100% zo svojho telefónu, automobilu alebo iných výdavkov, ktoré niekedy používate vo svojom osobnom živote.

- Odpočítanie príliš veľa na jedlo, cestovanie a zábavu. Daňovníci považujú za príliš lákavé odpisovať stravu, cestovné a náklady na zábavu ako obchodné výdavky. Samozrejme, tieto náklady niekedy vzniknú samostatne zárobkovo činným osobám. Ale buďte príliš chamtiví a IRS príde klepať. Vedia, že sa zneužíva táto nespravodlivá trojica výdavkov, rovnako ako vedia, že je pre daňových poplatníkov ťažké dokázať, že 100% výdavkov na cestu súviselo s podnikaním. Podľa zákona o dani z príjmov a pracovných miest z roku 2017 už vlastníci firiem už nemôžu odpočítať výdavky na zábavu. To znamená žiadne ďalšie odpočty golfu ani odpočty športových udalostí bez ohľadu na to, koľko firiem diskutujete o odkazoch. Berte jedlo a cestovné odpočty konzervatívne, ak vôbec, a uchovávajte podrobné záznamy a príjmy. Ak nemáte záznamy o tom, kto tam bol, o čom ste hovorili a prečo to súviselo s podnikaním, neodpočítavajte náklady.

- Práca z domu. Samostatne zárobkovo činné osoby si na rozdiel od zamestnancov môžu stále nárokovať zrážku z domácej kancelárie. IRS však vie, koľko daňovníkov zneužíva tento odpočet dane zo samostatnej zárobkovej činnosti, čo uľahčuje audit. Pravidlá sú jasné: môžete odpočítať iba priestor vo vašej domácnosti, ktorý sa používa výlučne na podnikanie. Nezáleží na tom, koľko pracovných e-mailov odpovedáte, keď sedíte na gauči v obývacej izbe a sledujete Netflix; nemôžete odpočítať za tento priestor. Ak máte doma skutočnú kanceláriu, ktorú používate iba na prácu, môžete si ju odpočítať. Ak je prvé poschodie vášho domu verejnou záležitosťou, napríklad bar alebo kaderníctvo, a žijete v byte v druhom poschodí, môžete odpočítať za prvé poschodie. V opačnom prípade nezostaňte roztomilí a pokúste sa uplatniť nárok na izbu pre hostí, ktorý má stôl v jednom rohu. Na záver si odpočítanie z domácej kancelárie môžete vziať len vtedy, ak nahlásite zisky. Nedá sa použiť na rozšírenie vykázaných strát.

5. Zahraničné finančné účty

IRS je mimoriadne zvedavý na zahraničné aktíva. Vedia, že mnoho daňových únikov používa pirátske banky na otvorenom mori a daňové raje, a akonáhle chytia vôňu zahraničných aktív, uvoľnia hon na hon.

Ak vediete zahraničné finančné účty v celkovej výške viac ako 10 000 dolárov kedykoľvek počas roka, musíte podať správu FINCEN 114 (FBAR). Ak tak neurobíte, môže to viesť k začarovaniu.

A hoci IRS s väčšou pravdepodobnosťou kontroluje daňovníkov so zverejnenými zahraničnými účtami, v skutočnosti sa štekanie psov stáva skutočnosťou, keď objavia nezverejnené zahraničné účty. Stručne povedané, buďte veľmi opatrní pri svojich zahraničných aktívach.

6. Hotovostné podniky

Reštaurácie, bary, holičstvá, nechtové salóny, umývačky áut a iné hotovostné alebo ťažké hotovostné podniky sú podrobené auditom IRS. Prečo? Pretože IRS vie, že podniky s vysokou hotovosťou môžu ľahšie vykazovať príjmy.

Podniky náročné na hotovosť uskutočňujú dvojité lákavé audity, pretože sa často používajú na pranie špinavých peňazí.

Ak prevádzkujete firmu zameranú na ťažkú hotovosť, udržiavajte čisté knihy a najímajte ostrého účtovníka.

7. Vyžiadanie toho istého závislého dvakrát

Iba jeden rodič môže požiadať o dieťa ako nezaopatrené dieťa.

Ak ste ženatý / vydatá, ale podajte oddelene alebo ste rozvedený / -á, znamená to, že jeden z rodičov má pri návrate šťastie. V prípade potreby použite pravidlo tie-breaker, ktoré sa nachádza v publikácii IRS 501.

Na rozdiel od mnohých iných červených vlajok v tomto zozname je toto nesprávne daňové priznanie zvyčajne to, že: chyba. Ale nerobte to, pretože tvrdenie, že dvakrát rovnaká závislá osoba, bude váš návrat označený ako chybný s IRS.

8. Nárokovanie strát z prenájmu

Medzi mnohé výhody investovania do nehnuteľností patria daňové výhody. Ak však požadujete straty z prenájmu nehnuteľnosti, buďte pripravení zálohovať svoje čísla.

IRS umožňuje odpočítať straty z prenájmu až do výšky 25 000 dolárov oproti bežnému príjmu W2 - ak aktívne spravujete svoje nehnuteľnosti na prenájom. Ak zadávate outsourcing správcovi nehnuteľností, zabudnite na to.

Aj keď sa sami riadite, odpočet odpočítava pre daňovníkov, ktorí zarábajú viac ako 100 000 dolárov, a úplne zmizne pre tých, ktorí zarábajú 150 000 alebo viac dolárov.

Vlastníctvo nehnuteľností na prenájom komplikuje vaše daňové priznanie, pretože tieto nuansy sú iba škrabancom na povrchu pravidiel. Najmite účtovníka, ktorý je oboznámený s investíciami do nehnuteľností, aby ste maximalizovali svoje odpočty a aby ste sa nedostali z nitkových krížov strýka Sama..

9. Nárokovanie strát na hobby

Výdavky na hobby nie sú odpočítateľné z daní. perióda.

Na to, aby mohla byť činnosť považovaná za skutočnú firmu so odpočítateľnými nákladmi, musí mať primerané očakávanie, že bude dosahovať zisk, a musí byť riadená obchodným spôsobom. Ak zarábate peniaze predovšetkým z práce W2 alebo z iných zdrojov a pokúšate sa uplatniť si „obchodné“ straty už niekoľko rokov v rade, často to znamená, že váš ľudský agent prehodnotí váš výnos. A keď uvidia „firmu“, ktorá znie podozrivo ako koníček, očakajte návštevu.

Nikto samozrejme nehovorí, že svoj koníček nemôžete zmeniť na podnikanie, ktoré by zarábalo peniaze. Uistite sa, že tak urobíte skôr, ako začnete požadovať výdavky.

10. Včasné rozdelenie z IRA alebo 401 (k)

Ak vyberiete peniaze zo svojho dôchodkového účtu pred dosiahnutím veku 59½ rokov, započítava sa ako rozdelenie a podlieha 10% penále plus nezaplatené splatné dane. Mnohí daňovníci túto pokutu zanedbávajú - a od IRS o nej počujú.

Váš správca plánu nahlási všetky distribúcie dôchodkových účtov IRS; o tom už vedia. Ak sa vám nepodarí vyhlásiť niečo, o čom už IRS vie, môžete uhádnuť, čo sa stane.

Tomuto problému sa úplne vyhnite, ak je to možné, a dotknite sa vašich dôchodkových úspor až po odchode do dôchodku.

Tip pre profesionálov: Ak máte prístup k plánu sponzorovaného zamestnávateľom 401 (k), uistite sa, že ste zaregistrujte sa do programu Blooom. Urobia bezplatnú analýzu vášho účtu, aby sa ubezpečili, že ste správne diverzifikovaní, majú správnu alokáciu majetku a neplatia príliš veľa poplatkov..

11. Neohlásenie výher z hazardných hier

Mnoho rekreačných hráčov nevie, že kasína sa hlásia do IRS pomocou formulára W-2G. Opäť strýček Sam vie viac, ako si myslíte, že robí, a keď kasíno nahlási veľkú výhru z vašej strany a vy to zanedbáte, môžete očakávať audit..

Rekreační hráči musia zverejniť všetky výhry ako „iné príjmy“ vo svojom formulári 1040. Profesionálni hráči musia deklarovať svoje príjmy v prílohe C.

Ale tam, kde sa hráči skutočne dostanú do problémov, je hlásenie strát. Straty z hazardných hier sa podľa zákona môžu použiť iba na kompenzáciu výherných hier, nie na iné druhy príjmu. Jedinou výnimkou sú profesionálni hráči, a ak sa pokúsite tvrdiť, že ste profesionálny hráč so stratami na vašom Pláne C a zároveň zarábate na plný úväzok W2, môžete očakávať kontrolu..

Záverečné slovo

V posledných rokoch sa veľa hovorilo o robotoch a automatizácii, ktoré nahradili všetky naše úlohy. Účtovníci sa nachádzajú na zozname ohrozených povolaní, vzhľadom na to, ako je daňová príprava založená na pravidlách a logike.

Daňové zákony USA nechávajú taký priestor na interpretáciu, že si často vyžadujú rozsudok. Keďže vaše daňové priznanie stagnuje a komplikuje sa, jeden z finančných poradcov, ktorých by ste si mali najať, je účtovník.

Niekedy chcete, aby vám niekto povedal nielen to, čo môžete urobiť, ale aj to, čo by ste mali urobiť. Určite je možné, že budete môcť masírovať výdavky do odpočtu, ale za aké náklady z hľadiska rizika auditu?

Kedykoľvek vaše daňové priznanie obsahuje jednu alebo viac z červených vlajok uvedených vyššie, buďte zvlášť opatrní pri uchovávaní presných záznamov. Daňový človek za vás môže prísť.

Už ste niekedy prešli auditom? Čo upútalo pozornosť IRS?