Čo je plán 401 (k) a ako to funguje? - Limity, pravidlá a výhody

Na zodpovedanie tejto otázky musíte vedieť niečo o tom, ako tieto plány fungujú. Určite majú výhody, najmä pokiaľ ide o úsporu peňazí na daňovom doklade. Majú však aj niekoľko nevýhod, vďaka ktorým môžete váhať s ich používaním na všetky vaše investície.

Ako funguje plán 401 (k)

Plán 401 (k) má svoj názov podľa pododdielu 401 (k) daňového poriadku USA, ktorý sa zaoberá dôchodkovými plánmi na pracovisku. Tento typ plánu sa prvýkrát objavil v osemdesiatych rokoch ako alternatíva k tradičným dôchodkovým plánom. Až do tej doby väčšina veľkých podnikov ponúkala svojim zamestnancom penzijné fondy, ktoré im poskytovali stabilný príjem v dôchodku. Keďže však náklady na dôchodkové plány vzrástli, väčšina zamestnávateľov ich nahradila 401 k) s, ktoré boli financované najmä z príspevkov pracovníkov.

Takto funguje plán 401 (k):

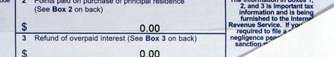

- prispieť. Do fondu prispievate dolármi pred zdanením, ktoré sa vyberajú priamo z vašej výplaty. Znižuje sa tým váš príjem, a preto sa znižuje daňový príjem.

- invest. Peniaze môžete investovať do výberu fondov. Za peniaze, ktoré vaše investície zarobia, neplatíte daň, pokiaľ zostanú v hodnote 401 (k).

- ustúpiť. Po odchode do dôchodku začnete vyberať peniaze zo svojho 401 (k). Keď vyberiete peniaze, musíte zaplatiť daň. Ak je však váš príjem nižší ako v čase, keď ste pracovali, môžete platiť daň za nižšiu sadzbu.

K dispozícii je tiež alternatívny typ plánu 401 (k), nazývaný Roth 401 (k), ktorý tieto daňové výhody prevracia na ich hlavu. Váš účet financujete dolármi po zdanení, ale pri výbere peňazí neplatíte žiadnu daň.

Oba typy 401 (k) sú plány pracovísk, takže do nich môžete investovať iba prostredníctvom svojej práce. Vaša spoločnosť zvyčajne nespustí samotný plán; namiesto toho si najme investičnú spoločnosť ako správcu. Táto firma vám pošle pravidelné výpisy s informáciami o tom, ako funguje váš 401 (k) a koľko peňazí obsahuje. Ak chcete vykonať akékoľvek zmeny vo svojich investíciách, musíte zavolať spoločnosti alebo navštíviť jej webovú stránku.

Pre tip: Ak váš zamestnávateľ ponúka 401 (k), pozrite sa Blooom, online robo-poradca, ktorý analyzuje vaše dôchodkové účty. Jednoducho prepojte svoj účet a rýchlo uvidíte, ako sa vám darí, vrátane rizika, diverzifikácie a poplatkov, ktoré platíte. Navyše nájdete tie správne fondy, do ktorých môžete investovať pre svoju situáciu. Zaregistrujte sa a získajte bezplatnú analýzu Blooom.

Limity príspevkov

Vláda ponúka tieto daňové výhody za 401 (k) s, pretože chce povzbudiť Američanov, aby sporili na dôchodok. Nechce však, aby odhodili toľko svojich príjmov pred zdanením, že nakoniec nebudú platiť vôbec žiadnu daň z príjmu. Aby ste tomu zabránili, stanovuje limity toho, koľko ročne môžete prispieť k 401 (k).

V roku 2019 je maximálny príspevok pre väčšinu pracovníkov 19 000 dolárov. Pracovníci nad 50 rokov môžu poskytnúť ďalší „doháňací“ príspevok až do výšky 6 000 dolárov, maximálne však 25 000 dolárov. Tieto dobiehajúce príspevky starším pracovníkom uľahčujú dosiahnutie cieľov v oblasti dôchodkového sporenia skôr, ako dosiahnu vek odchodu do dôchodku.

Aj keď sú to zákonné limity, niektorí zamestnanci nemôžu prispievať až do maxima. Niektoré plány pracovísk ukladajú limity na príspevky, ktoré sú nižšie ako maximum 19 000 dolárov. Okrem toho vlastníci, manažéri a „vysoko kompenzovaní“ zamestnanci nie sú vždy oprávnení poskytovať maximálny príspevok pred zdanením. IRS definuje vysoko kompenzovaných zamestnancov (HCE) dvoma spôsobmi:

- Test vlastníctva. Každý pracovník, ktorý vlastnil najmenej 5% podniku počas posledného roka alebo predchádzajúceho roka, je HCE.

- Kompenzačný test. Zamestnanci sú HCE, ak zarobili najmenej 80 000 dolárov v predchádzajúcom roku a zarobili vyšší plat ako 80% pracovníkov spoločnosti.

Požadovaná minimálna distribúcia

IRS limituje nielen to, koľko môžete prispieť k 401 (k), ale tiež, ako dlho môžete prispievať. Keď dosiahnete dôchodkový vek, musíte prestať vkladať peniaze na svoj účet a začať ich vyberať. Suma, ktorú musíte každý rok vybrať, sa nazýva požadované minimálne rozdelenie alebo RMD.

Presne vtedy, keď potrebujete začať užívať RMD, záleží na tom, kedy odídete do dôchodku. Ak odídete do dôchodku skôr, ako budete mať 70½ rokov, musíte začať užívať RMD zo svojich 401 (k), keď dosiahnete tento vek. Ak stále pracujete, keď dosiahnete vek 70½ rokov, nemusíte brať RMD, kým neodídete do dôchodku.

Vaša RMD závisí od vášho veku a od toho, koľko peňazí máte na účte. IRS ponúka pracovné hárky na výpočet vašej RMD pre daný rok. Ak radšej nerobíte matematiku sami, môžete namiesto toho použiť kalkulačku RMD, ako je táto od spoločnosti Schwab.

Výhody investovania do 401 (k)

Odborníci sa všeobecne zhodujú na tom, že ak máte v práci prístup k 401 (k), mali by ste doň vkladať peniaze. Tieto plány ponúkajú mnoho výhod, ktoré iné investície nemajú, vrátane daňových úspor, výhod a zodpovedajúcich príspevkov od zamestnávateľa.

1. Platíte menej v daniach

Najviditeľnejšou výhodou programov 401 (k) je ich schopnosť znížiť daňový výmer. Povedzme napríklad, že v súčasnosti zarábate 70 000 dolárov ročne a platíte 8 700 dolárov federálnou daňou z príjmu. Ak do svojho 401 (k) vložíte 7 000 dolárov - 10% zo svojho príjmu, váš zdaniteľný príjem klesne na 63 000 dolárov. Výsledkom je, že váš daňový účet klesne na približne 7 160 dolárov, čím vám ušetrí viac ako 1 300 dolárov.

Okrem toho neplatíte žiadne dane z peňazí, ktoré vaše investície zarobia. Namiesto toho, aby ste vyplácali dane z dividend, ktoré zarobíte, ich môžete rok čo rok znovu investovať bez daní. Ak chcete vidieť, ako rýchlo môžu vaše dôchodkové úspory rásť v 401 (k), prečítajte si kalkulačku 401 (k), ako je táto v AARP.

2. Uľahčuje šetrenie

401 (k) uľahčuje sporenie pri odchode do dôchodku dvoma spôsobmi. Po prvé, pretože používate doláre pred zdanením, vaše investície si z výplatnej páky vyberú menšie sústo. Ak dane v súčasnosti zaberajú 15% z každého dolára, ktorý zarobíte, musíte zarobiť 1 000 dolárov, aby ste mohli investovať 850 dolárov na zdaniteľný účet. Ale aby ste investovali 850 dolárov do vášho 401 (k), obetujete iba príjem v hodnote 850 dolárov.

Po druhé, príspevky do 401 (k) sú automatické. Peniaze pochádzajú priamo z vašej výplaty skôr, ako ich dostanete. Nemá sa pamätať ani robiť papierovanie. A pretože nikdy nemáte peniaze vo svojich rukách, nemáte pocit, že by ste sa týchto peňazí vzdali, aby ste ich investovali.

3. Váš zamestnávateľ sa môže prihlásiť

Aj keď príspevky k vášmu 401 (k) pochádzajú hlavne z vašej výplaty, mnoho zamestnávateľov súhlasí s tým, aby zodpovedali časti toho, čo prispievate. Váš zamestnávateľ vám napríklad môže ponúknuť to, aby ste si zarobili dolár za dolár na prvých 3% vášho platu, ktorý vložíte na svoj účet. Ak teda zarábate 70 000 dolárov a vy z toho prispievate 3% (2 100 USD), od zamestnávateľa dostanete ďalších 2 100 USD. Príspevky od vášho zamestnávateľa sa nezapočítavajú do limitu toho, koľko môžete ročne investovať.

Ak ste nový zamestnanec, peniaze, ktoré váš zamestnávateľ prispieva na vašich 401 (k), sa okamžite nestanú vašimi. Musíte pracovať pre spoločnosť určitý počet rokov, kým sa tieto príspevky „stanú“, alebo prevediete vlastníctvo na vás. Dôvodom je ochrana spoločnosti pred stratou peňazí, ak sa rozhodnete opustiť prácu iba po roku. Možno budete musieť počkať od troch do šiestich rokov, kým úplne zaplatíte príspevky zamestnávateľa.

Aj keď sa však nemôžete okamžite zapojiť do príspevkov zamestnávateľa, stále sú to v podstate bezplatné peniaze. Odborníci sa zhodujú na tom, že ak váš zamestnávateľ ponúka 401 (k) párovanie, mali by ste investovať aspoň dosť do vášho 401 (k), aby ste dostali maximum do zodpovedajúcich fondov.

4. Svoje investície kontrolujete

Starobné školy boli úplne pod kontrolou zamestnávateľa. Boli to peniaze spoločnosti, ktoré idú do dôchodkového fondu, a tak sa spoločnosť musela rozhodnúť, ako ich investovať. Naopak, pri plánoch 401 (k) si môžete zvoliť vlastné investície, ktoré vyhovujú vašim potrebám a vášmu štýlu investovania.

Väčšina plánov 401 (k) ponúka sortiment podielových fondov na výber, pokrývajúcich kombináciu akcií, dlhopisov a investícií na peňažnom trhu. Jednou z obľúbených možností investovania v hodnote 401 (k) sú prostriedky cieľového dátumu, ktoré upravujú svoje investičné zostatky tak, aby znižovali riziko, keď sa priblížite do dôchodku.

5. Váš účet je prenosný

Aj keď môžete prostredníctvom svojho pracoviska investovať iba do 401 (k), to neznamená, že je váš plán spojený s vašou spoločnosťou. Ak zmeníte úlohy, môžete svoj účet 401 (k) previesť na nový účet s rovnakými daňovými výhodami. Mohlo by to byť tradičné IRA alebo iné 401 (k) s vaším novým zamestnávateľom.

Ak vaša spoločnosť zanikne, stále nestratíte peniaze vo svojom 401 (k). Pravdepodobne nebudete schopní udržať svoj plán, ale môžete prevrátiť peniaze do IRA a neplatiť za to žiadnu daň.

Aj keď zomriete, peniaze vo vašom 401 (k) nezmiznú. Ak ste ženatý, automaticky ide k vášmu manželovi. Ak nie, môžete ako príjemcu pomenovať kohokoľvek, koho máte radi - ako súrodenec, dospelé dieťa alebo priateľ - a táto osoba dostane prostriedky.

Nevýhody investovania do 401 (k)

Celkovo vzaté, 401 (k) má toľko výhod, že to znie ako nič netušiaci, aby ste do nich investovali, ak máte na výber. To však neznamená, že chcete investovať všetky svoje investície týmto spôsobom. Model 401 (k) má niekoľko nevýhod, vďaka ktorým by ste mali byť opatrní pri viazaní všetkých peňazí naraz..

1. Peniaze sú nedostupné

Ak vložíte svoje peniaze do výšky 401 (k), skoro ste ich viazali, až kým nedosiahnete dôchodkový vek. Podľa pravidiel IRS zvyčajne nemáte dovolené vyberať peniaze zo svojich 401 (k), kým nedosiahnete vek 59½ rokov. Ak tak urobíte, dlhujete nielen dane z peňazí, ktoré vyberiete, ale ako sankciu musíte zaplatiť ďalších 10% zo sumy. Napríklad, ak ste v 25% daňovej kategórii a vy vyberáte 5 000 dolárov zo svojich 401 (k) čoskoro, budete dlžiť celkom 1 750 alebo 35% - daní.

Existujú však určité výnimky z tohto pravidla. Za včasné výbery peňazí nie je možné uplatniť pokutu, ak:

- Svoju prácu stratíte alebo opustíte vo veku 55 rokov alebo neskôr

- Predčasne odchádzate do dôchodku a beriete „v podstate rovnaké pravidelné platby“ zo svojho 401 (k) raz ročne, aby ste si pomohli financovať svoj dôchodok (ak vyberiete túto možnosť, musíte vyplácať platby najmenej päť rokov alebo dovŕšiť vek 59½ roka).

- Ste zdravotne postihnutý

- Potrebujete peniaze na pokrytie výdavkov na zdravotnú starostlivosť, ktoré dosahujú viac ako 10% vášho príjmu

- Potrebujete peniaze, aby ste zaplatili za „kvalifikovaný príkaz na domáce vzťahy“ (zvyčajne to znamená vyplatenie výživného alebo výživného bývalému manželovi).

- Zomriete a peniaze vo vašom 401 (k) sa vyplatia vášmu príjemcovi

Správcovia plánov 401 (k) majú tiež možnosť upustiť od pokuty, ak máte nejaké iné ťažkosti, ktoré si vyžadujú, aby ste si rýchlo ponáhľali ruky na veľa peňazí. To vám umožní ťuknúť na 401 (k) zálohu na prvý dom, zaplatiť za niektoré veľké opravy vášho domu, vyhnúť sa strate domu kvôli vylúčeniu alebo vysťahovaniu, platiť za vysokú školu alebo pokryť pohreb. náklady. Plány môžu udeliť výnimku pre ťažkosti, ak ste obeťou katastrofy, ako je silná búrka, požiar alebo zemetrasenie. V týchto prípadoch sa však váš plán nemusí vzdať sankcie; rozhodnúť sa musí správca plánu.

Jedným zo spôsobov, ako obísť toto obmedzenie, je požičať si od vášho 401 (k) namiesto skorého výberu. Pokiaľ peniaze vrátite na účet do piatich rokov, nebudete platiť žiadnu daň ani pokutu. Z pôžičky však budete musieť platiť úroky a poplatky. Ak stratíte zamestnanie alebo zmeníte zamestnanie, musíte okamžite splatiť pôžičku alebo zostatok považovať za výber, zaplatiť všetky dane a penále.

Pointa je, že ak vložíte svoje peniaze do hodnoty 401 (k), je oveľa ťažšie sa k nim dostať, ak ich potrebujete. To neznamená, že by ste nemali investovať do svojich 401 (k), ale mali by ste dávať pozor, aby ste príliš neinvestovali. Uistite sa, že na prístupných účtoch nechávate dostatok peňazí na uspokojenie všetkých svojich každodenných potrieb a na zaplatenie mimoriadnych udalostí.

2. Vaše investičné možnosti sú obmedzené

Hoci plány 401 (k) vo všeobecnosti ponúkajú rôzne fondy, do ktorých môžete investovať, môžu poskytnúť iba obmedzený počet možností. To môže byť dobrá vec, pretože príliš veľa možností by mohlo byť ohromujúcich. Je ľahšie si vybrať zo sortimentu desiatok fondov, ako vyhodnotiť stovky rôznych možností.

Konkrétne plány, ktoré ponúka 401 (k), však nie sú vždy najlepším možným výberom. Niekedy účtujú vyššie poplatky alebo zarábajú nižšie výnosy ako iné fondy rovnakého typu, napríklad akcie alebo obligácie. 401 (k) vám niekedy nedáva prístup k určitému typu investície, ktorá vás zaujíma, napríklad k zásobám energie.

To opäť neznamená, že by ste do svojho 401 (k) nemali dať žiadne peniaze, najmä ak získavate zodpovedajúce prostriedky od svojho zamestnávateľa. Je to však dobrý dôvod na premýšľanie o investovaní niektorých vašich peňazí mimo vašich 401 (k). Nebudete môcť používať doláre pred zdanením, ale budete mať viac možností, z ktorých niektoré by vám mohli poskytnúť lepšiu návratnosť.

Záverečné slovo

Ak máte v práci prístup k plánu 401 (k), má zmysel urobiť nejakú časť svojho investovania týmto spôsobom. Minimálne by ste si mali zarobiť dostatok svojho platu, aby ste mohli naplno využiť všetky zodpovedajúce prostriedky od svojho zamestnávateľa.

Nemá však zmysel zviazať všetky vaše peniaze vo vašom 401 (k). Mali by ste niektoré z nich uchovať v núdzovom fonde, aby ste nemuseli v prípade krízy ťuknúť na 401 (k). A ak môžete ušetriť hotovosť, je tiež dobré dať nejaké na zdaniteľné účty, čo môže ponúknuť širší výber investícií a nižšie poplatky..

To všetko samozrejme predstavuje priepasť, ak vaše pracovisko neponúka 401 (k). Ak máte prácu bez výhod, prečítajte si ďalšie dôchodkové plány, ako sú IRA, ktoré ponúkajú podobné daňové výhody.

Investujete do pracoviska 401 (k)? Prečo áno alebo prečo nie?