Čo sú dlhopisy - základy investovania do podnikových vs. komunálnych dlhopisov

Keď veľa ľudí počuje slovo „dlhopisy“, majú tendenciu vymýšľať podnikové dlhopisy - dlhopisy vydané veľkými spoločnosťami na verejnosti. Trh s dlhopismi je však oveľa viac než len to. V skutočnosti sú komunálne dlhopisy ďalšou populárnou možnosťou pre tých, ktorí sa chcú preniknúť do sveta investovania do dlhopisov.

Zatiaľ čo podnikové a komunálne dlhopisy majú mnoho rovnakých čŕt, v skutočnosti sú veľmi rozdielnymi šelmami. Pochopenie rozdielu medzi týmito dvoma nástrojmi vám môže pomôcť rozhodnúť sa, ktorý typ dlhopisu je pre vás najvhodnejší, a čo najviac je v súlade s vašimi finančnými potrebami a investičnou stratégiou.

Základy dlhopisov

Dlhopis je dlhový nástroj alebo pôžička vydaná s cieľom požičať si peniaze. Keď si kupujete dlhopis, v zásade súhlasíte s tým, aby ste emitentovi požičali určité množstvo peňazí na vopred stanovené obdobie. Vo všeobecnosti platí, že dlžník súhlasí s tým, že bude platiť úroky pevnou sadzbou počas celej doby životnosti dlhopisu. Po skončení doby splatnosti dlhopisu je dlžník povinný splácať istinu v plnej výške.

Existujú niektoré variácie dlhopisov, ktoré vychádzajú z tohto základného modelu. Napríklad dlhopisy s nulovým kupónom nevykonávajú platby úrokov, ale namiesto toho sú k dispozícii na nákup so zľavou mimo nominálnej hodnoty. Dlhopis s nulovým kupónom s nominálnou hodnotou 10 000 dolárov a 10-ročnou splatnosťou by sa dnes mohol obchodovať iba za 60% nominálnej hodnoty alebo 6 000 $, čo znamená, že by ste vopred zaplatili 6 000 dolárov, ale vyplatite svoj dlhopis do 10 rokov na výplatu 10 000 dolárov.

K dispozícii sú aj iné typy dlhopisov. Najbežnejšie sú však dlhopisy platiace úroky.

Investovaním do úročených dlhopisov existujú dva spôsoby: Môžete držať dlhopisy a vyberať platby úrokov v priebehu ich príslušných podmienok, alebo môžete svoje dlhopisy pred ich splatnosťou predať za prémiu. Pretože hodnota dlhopisov sa môže zvyšovať alebo znižovať v závislosti od trhových podmienok, možno budete môcť svoje dlhopisy predať za cenu vyššiu, než za ktorú ste zaplatili..

Na hodnotu vašich dlhopisov môžu mať vplyv faktory, ako sú úrokové sadzby a rating alebo výkon spoločnosti. Dlhopisy a úrokové sadzby majú tendenciu mať nepriamy vzťah. Keď úrokové sadzby stúpajú, ceny dlhopisov majú tendenciu klesať - a na druhej strane, znížené úrokové sadzby zvyšujú atraktivitu dlhopisov, ktoré platia vyššie sadzby. Rating emitenta môže tiež ovplyvniť ceny dlhopisov tak, že keď sa rating zvýši, tak aj ceny dlhopisov. Podobne, ak si kúpite podnikový dlhopis a emitent vydá kladný výkaz ziskov a strát, môže sa zobraziť nominálna hodnota vášho dlhopisu..

Firemné dlhopisy

Podnikové dlhopisy sú pôžičky, ktoré vydávajú spoločnosti. Spoločnosti často vydávajú dlhopisy, aby zaplatili za také veci, ako sú výskum a vývoj, prevádzkové náklady a expanzia. Podnikové dlhopisy sú podporované schopnosťou emitujúcej spoločnosti splácať, čo si požičiava, zvyčajne prostredníctvom predaja, operácií a aktív.

Mestské dlhopisy

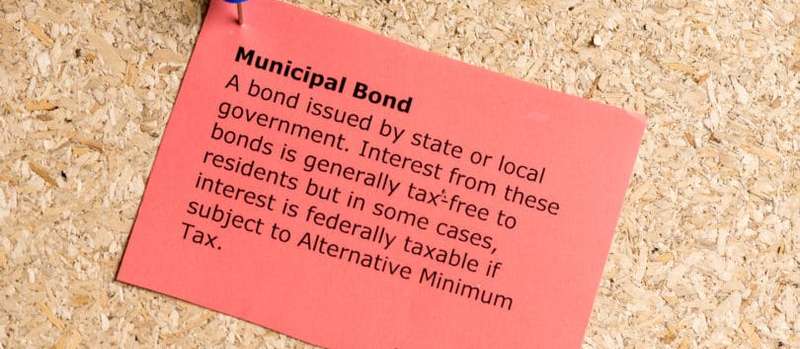

Mestské dlhopisy, alebo „krátkodobé dlhopisy“, sú pôžičky vydané vládnymi subjektmi alebo obcami. Mestské dlhopisy sa zvyčajne používajú na financovanie verejných projektov, ako sú infraštruktúra, opravy ciest, nemocnice a školské systémy.

Toto sú dva najbežnejšie typy komunálnych dlhopisov:

- Dlhopisy so všeobecnou povinnosťou. Krátko nazvané „dlhopisy GO“ sú podporené plnou vierou, úverom a daňovou mocou emitenta, ktorým je zvyčajne mesto, štát, okres alebo obec.

- Príjmy z dlhopisov. Tieto dlhopisy sú kryté príjmami z projektov, ktoré vydávajú na financovanie.

Dlhopisy so všeobecným záväzkom sa zvyčajne považujú za bezpečnejšie ako dlhopisy s výnosom, pretože emitent môže použiť všetky prostriedky potrebné na splatenie svojich veriteľov. Napríklad mesto môže v prípade potreby zvýšiť dane, aby uskutočnilo plánované platby dlhopisov.

Naopak, výnosové dlhopisy sa pri splácaní pôžičiek spoliehajú na príjem z konkrétneho projektu. Napríklad, ak mesto vydá výnosové dlhopisy na vybudovanie novej spoplatnenej cesty, peniaze získané od dochádzajúcich môžu byť použité na uskutočnenie plánovaných platieb majiteľom dlhopisov..

Dluhopisy s príjmami sú o niečo rizikovejšie ako dlhopisy so všeobecnými záväzkami, pretože schopnosť emitentov splácať majiteľov dlhopisov je priamo spojená s konkrétnym príjmovým tokom. Na rozdiel od dlhopisov so všeobecným záväzkom nemôže obec jednoducho využiť iné zdroje, aby splnila svoje záväzky. Ak daný projekt nevytvára dostatočný príjem, vystavuje sa daný emitent riziku zlyhania alebo neuskutočnenia platieb, ako sa predpokladá.

Riziká investovania do dlhopisov

Firemné aj komunálne dlhopisy prichádzajú s určitým stupňom rizika. Pochopenie týchto rizík je rozhodujúcou súčasťou uskutočňovania spoľahlivých investícií.

- Riziko zlyhania. Predvolené je zlyhanie vydávajúcej strany uskutočniť platby podľa plánu. Emitent dlhopisov sa považuje za zlyhaný, ak nezaplatí úroky alebo nesplatí majiteľom dlhopisov ich istinu. V skutočnosti, ak emitent mešká s plánovanou platbou dokonca o deň neskôr, považuje sa to za predvolené. Ak chcete minimalizovať riziko, že sa stane predvoleným dlhopisom, môžete si kúpiť dlhopis s vysokým kreditným ratingom. Emitenti s priaznivým ratingom sa považujú za finančne stabilnejších a je menej pravdepodobné, že nesplnia svoje záväzky. Ak si kúpite dlhopis s nižším úverovým ratingom a vyšším rizikom zlyhania, zvyčajne dostanete vyššiu úrokovú sadzbu. Dlhopisy, ktoré sa považujú za bezpečnejšie, majú tendenciu platiť menej, pretože pri ich kúpe riskujete menšie riziko.

- Úrokové riziko. Pri kúpe dlhopisu uzamknete svoje peniaze na pevne stanovenú dobu, ktorej presná dĺžka je určená konkrétnymi podmienkami dlhopisu. Mohli by ste prísť o príležitosť kúpiť si ďalšie dlhopisy, ktoré ponúkajú výhodnejšie úrokové sadzby. Čo sa týka úrokových sadzieb, je to, že sa môžu v priebehu času meniť a že je možné, aby rovnaká spoločnosť alebo obec emitovala dlhopisy pri určitej sadzbe jeden rok a pri vyššej úrokovej sadzbe jeden alebo dva roky nadol..

- Call Risk. Ak emitent zavolá dlhopis, vyplatí ho pred dátumom splatnosti. Ak podmienky dlhopisu umožňujú emitentovi uplatniť kúpnu opciu, emitent môže využiť nižšie úrokové sadzby, zavolať dlhopisy a znovu ich vystaviť za nižšiu sadzbu. Ak sa vám to stane ako majiteľovi dlhopisu, získate späť celú svoju istinu - ale ak chcete tieto peniaze vrátiť späť do dlhopisov, s najväčšou pravdepodobnosťou budete uviaznutí investovať do niečoho, čo platí nižšiu sadzbu..

Povedzme napríklad, že kupujete 10-ročný dlhopis s úrokovou sadzbou 2%. Ak úrokové sadzby v nasledujúcich rokoch stúpnu a tá istá spoločnosť začne vydávať dlhopisy s platbou 4%, vaše dlhopisy pravdepodobne stratia hodnotu. Ak ich predáte skôr, ako dospejú, pravdepodobne stratíte istinu.

Na druhej strane je dobré, pokiaľ ide o dlhopisy, že bez ohľadu na to, aká je trhová hodnota v danom čase, ak ich držíte do dátumu splatnosti, nestratíte nič zo svojej istiny, pokiaľ emitent tak neurobí. “ t predvolené.

Hodnotenia dlhopisov

Mestské aj podnikové dlhopisy sa riadia ratingovým systémom, ktorý investorom umožňuje získať predstavu o tom, ako sa ich emitenti finančne darí. Hodnotenia vás nemôžu chrániť pred úrokovým rizikom, ale môžu vás do istej miery chrániť pred rizikom zlyhania.

Čím vyšší je rating dlhopisov, tým je menšia pravdepodobnosť, že emitent nesplní svoje záväzky. Firemné a komunálne dlhopisy sa hodnotia rovnako.

Toto sú tri hlavné ratingové agentúry, ktoré sa používajú na hodnotenie dlhopisov:

- Standard & Poor's (S&P)

- Moody

- tchor

S&P a Fitch používajú podobný systém hodnotenia, zatiaľ čo systém Moody's sa mierne líši. Podnikové alebo komunálne dlhopisy s ratingom BBB alebo Baa3 alebo vyšším sa považujú za investičný stupeň, čo znamená, že nesú nízke riziko zlyhania. Na druhej strane dlhopisy s ratingom pod BBB alebo Baa3 sa považujú za nezdravé dlhopisy, čo znamená, že s väčšou pravdepodobnosťou neplnia svoje záväzky.

Ako sa líšia podnikové a komunálne dlhopisy

Hoci podnik a obec zdieľajú mnoho rovnakých čŕt, medzi nimi je niekoľko zásadných rozdielov.

Občiansky účel Vs. zisk

Podnikové dlhopisy sa používajú na získavanie kapitálu, aby spoločnosti mohli naďalej pôsobiť a zarobiť si peniaze. Mestské dlhopisy sa líšia v tom, že sa používajú na financovanie verejných projektov a na zabezpečenie plynulého chodu miest, miest a okresov.

Účelom projektov financovaných z komunálnych dlhopisov je často zvýšenie kvality života tých, ktorí bývajú vo vydávajúcich lokalitách. V tejto súvislosti majú mnohí tendenciu prirovnať komunálne dlhopisy k neziskovým organizáciám, pretože účelom ich vydania nie je zarobiť peniaze, ale ponúkať služby verejnosti. Dokonca ani spoplatnené cesty a mosty, ktoré sú často financované z komunálnych dlhopisov, sa nepovažujú za „ziskové“ rovnako ako verejné spoločnosti. Aj keď spoplatnené cesty a mosty prinášajú príjmy, tieto peniaze sa často používajú na ich aktualizáciu a údržbu - nielenže sa točí na niekom bankovom účte..

Investori do dlhopisov, ktorí sa angažujú v komunitnom alebo občianskom investovaní, si zvyčajne vyberajú komunálne dlhopisy pred podnikovými dlhopismi. Mestské dlhopisy sa často vydávajú s cieľom budovať nemocničné systémy, rozvíjať projekty bývania v chudobných štvrtiach, aktualizovať školy a čistiť parky a záhrady. Naopak, podnikové dlhopisy sa často používajú na vývoj produktov, ktoré spoločnosť potom predáva za účelom zisku.

Stav oslobodenia od dane

Úroky získané z podnikových dlhopisov podliehajú federálnemu, štátnemu a miestnemu zdaneniu. Pri obecných dlhopisoch je však úrok, ktorý zarobíte, vždy oslobodený od federálnych daní, a ak si kúpite dlhopis vydaný štátom, v ktorom máte bydlisko, úrok, ktorý získate, môže byť oslobodený aj od štátnych a miestnych daní..

Okrem toho, ak si kúpite komunálny dlhopis vydaný jedným z území USA (napríklad Portoriko, Panenské ostrovy a Guam), úrok je oslobodený aj na federálnej aj štátnej úrovni. Z tohto dôvodu majú obecné dlhopisy tendenciu apelovať na tých, ktorí spadajú do skupiny s vysokou daňou z príjmu.

Úrokové sadzby a výnosy

Niektorí ľudia používajú pojmy „úroková sadzba“ a „výnos“ zameniteľne, ale v skutočnosti sú úplne iní. Úroková sadzba je čiastka úroku, ktorý vám emitent dlhopisov vyplatí, zatiaľ čo výnos je miera návratnosti založená na aktuálnej cene dlhopisu. Iba úroková miera a výnos sú rovnaké, keď dlhopis stojí za svoju pôvodnú nominálnu hodnotu.

Povedzme, že kupujete dlhopis s nominálnou hodnotou 10 000 dolárov a 5% úrokovou sadzbou. Ak je to váš prípad, môžete očakávať záujem o 500 dolárov ročne.

Teraz povedzme, že rovnakých 10 000 dolárov dlhopisov klesá cena v dôsledku trhových podmienok, a v dôsledku toho jej nominálna hodnota je iba 5 000 dolárov. V takom prípade je jeho nový výnos 10%, ale úroková sadzba zostáva na 5%. Za predpokladu, že emitent uskutoční svoje platby podľa plánu, ešte stále skončíte s výplatou úrokov vo výške 500 USD ročne, ale váš výnos je iba 5%, zatiaľ čo niekto, kto kupuje dlhopisy za novú cenu, získa úrok v rovnakej výške 500 USD, ale zachytí výnos 10%.

Podnikové dlhopisy ako celok majú tendenciu ponúkať vyššie úrokové sadzby a výnosy ako komunálne dlhopisy. Podľa finančných stratégií WM bol priemerný výnos z komunálnych dlhopisov od roku 2005 do roku 2015 niečo vyše 4%, zatiaľ čo priemerný výnos z podnikových dlhopisov bol medzi 5% a 7%. Vrátime sa do roku 1991, priemerná miera návratnosti komunálnych dlhopisov bola podľa tejto analýzy približne 6% v porovnaní s približne 11,5% pre index akciového trhu S&P 500..

Na druhej strane, komunálne dlhopisy ponúkajú bezcolný úrok, ktorý pomáha kompenzovať niektoré potenciálne stratené zisky tým, že sa vzdáva vyššej úrokovej sadzby. Ak nie ste v obzvlášť vysokej daňovej kategórii alebo ak viete, že v danom roku utrpíte nejaké straty zo svojich investícií (a ste schopní tieto straty odpísať proti príjmom z daní), môže to priniesť viac finančný zmysel investovať do podnikového dlhopisu s vyšším výnosom a platiť dane z akéhokoľvek úroku, ktorý získate.

Na vyrovnanie rozdielu medzi zdaniteľným úrokom z podnikových dlhopisov a bezcolným úrokom z komunálnych dlhopisov môžete vypočítať výnos ekvivalentný dani. To vám môže pomôcť určiť, či zdaniteľné podnikové dlhopisy alebo muni dlhopisy oslobodené od dane budú pre vás najvýhodnejšou možnosťou.

K dispozícii sú online kalkulačky, ktoré vám pomôžu spracovať čísla, alebo ak sa cítite statočne, môžete použiť nasledujúci vzorec: rm = rc (1-t) alebo RC = rm / (1-t)

- rm = úroková sadzba komunálnych dlhopisov

- rc = úroková sadzba podnikového dlhopisu

- t = sadzba dane

Povedzme, že spadáte do 30% daňovej skupiny a hľadáte nákup mestského dlhopisu s platbou 4% úroku.

- rc = 4% / (70%)

- rc = 0,0571 = 5,71%

Pomocou vyššie uvedenej rovnice môžete určiť, že zisk vo výške 4% bez dane je ekvivalentom nákupu podnikového dlhopisu s úrokovou sadzbou 5,71% a platením daní z vašich zárobkov..

Riziko zlyhania

Firemné aj komunálne dlhopisy prichádzajú so stupňom rizika zlyhania. Mestské dlhopisy majú historicky nízku mieru zlyhania a podľa LearnBonds sú komunálne dlhopisy 50 až 100krát menej pravdepodobné, že zlyhajú, ako porovnateľne hodnotené podnikové dlhopisy. Podľa Liberty Street Economics okrem toho spoločnosť S&P vykázala medzi rokmi 1986 a 2011 iba 47 zlyhaní dlhopisov v Muni, zatiaľ čo spoločnosť Moody's zaznamenala iba 71 v rokoch 1970 až 2011. Naopak, spoločnosť S&P oznámila 2 015 zlyhaní podnikových dlhopisov a spoločnosť Moody's vykázala v rovnakých časových obdobiach 1 784..

Ak si kúpite komunálny dlhopis so silným úverovým ratingom, je ešte menej pravdepodobné, že narazíte na predvolené právo. Podľa spoločnosti Invesco sa od roku 1970 nevyskytli žiadne zlyhania mestských dlhopisov s ratingom Aaa, a od tohto okamihu zlyhalo iba 0,01% dlhopisov muni s ratingom Aa. Naopak, podnikové dlhopisy s ratingom Aa majú od roku 1970 mieru zlyhania 0,99% a podnikové dlhopisy s ratingom Aaa majú mieru zlyhania 0,49%.

Ak máte čo do činenia s predvolenými hodnotami, musíte mať na pamäti jednu z vašich mier spätného získania prostriedkov, čo je miera, v ktorej sa vyplatia držiteľom dlhopisov to, čo im dlhujú po zlyhaní emitenta. Mestské dlhopisy majú tendenciu dosahovať oveľa vyššiu mieru návratnosti ako podnikové dlhopisy. V skutočnosti je podľa Municipbonds.com miera návratnosti pre obligácie so všeobecným záväzkom takmer 100% a podľa Moody's je konečná miera návratnosti pre komunálne dlhopisy okolo 60% v rokoch 1970 až 2013, zatiaľ čo miera návratnosti pre podnikové dlhopisy bol od roku 1987 do roku 2013 iba 48%.

Minimálna investícia

Jednou z najväčších prekážok vstupu, pokiaľ ide o komunálne dlhopisy, je skutočnosť, že väčšina z nich prichádza s minimálnymi investičnými požiadavkami. Aj keď to platí aj pre podnikové dlhopisy, väčšina komunálnych dlhopisov vyžaduje minimálnu investíciu 5 000 dolárov. Naopak, podnikové dlhopisy sa zvyčajne dajú kúpiť v nominálnej hodnote 1 000 dolárov, čo ich robí oveľa dostupnejšie pre verejnosť.

Veľkosť trhu

Trh s komunálnymi dlhopismi je iba asi tretina trhu s podnikovými dlhopismi, čo znamená, že v oblasti podnikových dlhopisov existuje oveľa viac investičných príležitostí. Trh s komunálnymi dlhopismi má veľkosť približne 3,7 bilióna dolárov, zatiaľ čo trh s podnikovými dlhopismi má nesplatené emisie dlhopisov približne 11 biliónov dolárov.

Likvidita dlhopisov

Keď kupujete dlhopisy, ste viazaní akýmikoľvek podmienkami, ktoré určujú ich zmluvy. Napríklad, ak si kúpite 20-ročný dlhopis, máte zablokovanú úrokovú sadzbu, ktorú tento dlhopis platí v priebehu 20 rokov. Vaša jediná cesta von je predať svoje dlhopisy k lepšiemu alebo horšiemu.

Ak sú trhové podmienky dobré, môžete zarobiť tak, že svoje dlhopisy predáte za viac, ako za čo ste zaplatili. Ak sú však trhové podmienky zlé, alebo ak je konkrétny dlhopis, ktorý chcete predať, z dôvodu nízkeho úverového ratingu nežiaduci, mohli by ste získať menej, ako ste zaplatili..

Vo všeobecnosti sa podnikové dlhopisy považujú za likvidnejšie ako komunálne dlhopisy, čo znamená, že máte väčšiu šancu na predaj podnikového dlhopisu bez straty. Dôvodom je to, že podnikové dlhopisy sa aktívne obchodujú na newyorskej burze cenných papierov. Naopak, komunálne dlhopisy sa zvyčajne kupujú a predávajú na tzv. Mimoburzovom trhu, čo znamená, že sa s nimi neobchoduje na verejnej burze..

Ak je dlhopis kótovaný na burze, môže sa v podstate kedykoľvek kúpiť alebo predať. Zvyčajne sa však na predaj v určitom čase aktívne ponúka iba malá podskupina komunálnych dlhopisov a to, čo sa ponúka, sa môže zo dňa na deň značne líšiť. Keďže s komunálnymi dlhopismi sa neobchoduje na burze, je menej príležitostí nájsť kupujúceho, keď sa rozhodnete, že ste ich pripravení predať..

Podávanie správ, zverejňovanie informácií a poplatky za sprostredkovanie

Emitenti podnikových dlhopisov sú povinní zverejňovať určité informácie, ktoré by mohli mať vplyv na ich dlhopisy, ako sú finančné problémy alebo zisky. Okrem toho, ak sa podnikové dlhopisy nakupujú a predávajú, musia sa zverejniť aj ceny, s ktorými obchodujú.

Mestské dlhopisy na druhej strane v súčasnosti nemajú rovnaké požiadavky na zverejňovanie informácií zo strany emitentov aj sprostredkovateľov, takže pre potenciálnych investorov je k dispozícii menej informácií na vyhodnotenie. Podnikajú sa však kroky na zvýšenie transparentnosti trhu s komunálnymi dlhopismi. Komisár pre cenné papiere a burzu Luis A. Aguilar vydal 13. februára 2015 vyhlásenie, v ktorom vyzval na zmeny, ktoré pomôžu zabezpečiť spravodlivejší a prístupnejší trh s komunálnymi dlhopismi pre jednotlivých investorov..

Navyše, pretože komunálne dlhopisy sa obvykle nekupujú na burze, makléri a obchodníci, ktorí ich predávajú, často účtujú prirážky, ktoré sú zabudované do cien, za ktoré sú ponúkané. Ďalej by ste mohli zaplatiť províziu, ktorá môže zvýšiť vaše náklady a jesť pri akomkoľvek zisku, ktorý dúfate zo svojej investície. Aj keď by ste mohli platiť províziu aj za podnikové dlhopisy, títo nemajú tendenciu niesť rovnaký druh prirážok, pretože sú dostupnejšie a majú cenotvorby, ktoré je ľahšie sledovať.

Aj keď informácie o komunálnych dlhopisoch môžu byť trochu ťažké, webová stránka rady pre reguláciu cenných papierov je skvelým zdrojom. Zahŕňa kľúčové údaje, ako napríklad nedávna obchodná aktivita a historické ceny dlhopisov.

Záverečné slovo

Firemné aj komunálne dlhopisy majú svoje výhody a nevýhody. Firemné dlhopisy často ponúkajú vyšší potenciál zisku, ale s tým sa zvyšuje riziko zlyhania. Naopak, komunálne dlhopisy majú tendenciu ponúkať nižšie výnosy ako podnikové dlhopisy, ale pravdepodobnosť zlyhania komunálnych dlhopisov je oveľa nižšia. A zatiaľ čo úroky z podnikových dlhopisov nemajú rovnaký štatút oslobodený od dane ako pri komunálnych dlhopisoch, úroky z nižších hraníc dane z príjmu môžu byť lepšie z investovania do podnikových dlhopisov s vyššími sadzbami..

Ak ste typom investora, ktorý sa zaviazal k spoločenskému dopadu, môžete byť ochotnejší vložiť svoje peniaze do komunálnych dlhopisov, pretože sa často používajú na financovanie verejných projektov na zlepšenie komunít a života. Na druhej strane, ak nemáte veľa peňazí na investovanie a chcete flexibilitu pri ľahkom predaji svojich dlhopisov, podnikové dlhopisy môžu byť lepšou možnosťou.

Aký druh dlhopisov máte vo svojom investičnom portfóliu? Ste spokojní s ich výkonom?